Ratgeber

Wie Frauen richtig für das Alter vorsorgen

Frauen erhalten im Durchschnitt noch immer deutlich weniger Rente als Männer. Was Sie selbst dagegen tun können, zeigen wir.

Altersvorsorge für Frauen: Private Möglichkeiten für die Rente im Check

Altersarmut ist in Deutschland leider schon längst kein Randphänomen mehr – das gilt besonders für Frauen. Diese müssen im Ruhestand nämlich in der Regel mit einer deutlich geringeren Rente als ihre männlichen Pendants rechnen.

Die Gründe hierfür sind vielfältig. So erreichen Arbeitnehmerinnen im Durchschnitt noch immer geringere Gehälter als ihre männlichen Kollegen: Die sogenannte Gender-Pay-Gap liegt in Deutschland seit Jahren unverändert bei 18 Prozent. Die Bundesrepublik gehört damit zu den EU-Schlusslichtern. Dieser Trend ist nicht nur ernüchternd, sondern wirkt sich auch direkt auf die späteren Rentenansprüche von Frauen aus – zumindest, was die gesetzliche Rente betrifft. Denn deren Höhe ist bekanntlich streng an das vorherige Gehalt geknüpft.

Und: Auch wenn Frauen eine traditionelle Rolle in der Familie erfüllen, geht das mit einer geringeren Altersrente einher. Schließlich bekommt die Karriere von Frauen oft einen Knick oder pausiert zumindest, wenn das erste Kind auf die Welt kommt. Während der Kindererziehungszeit erhalten sie einen Ausgleich von der gesetzlichen Rentenversicherung. Jedoch reicht dieser Ausgleich bei Weitem nicht aus, um die Vorsorgelücke zu schließen.

Zudem fällt der erneute Berufseinstieg nach der Kindererziehungszeit leider oft schwer. In vielen Fällen bleibt es dann bei einer Teilzeitstelle, sodass die beruflichen Wege seltener so steil verlaufen wie bei männlichen Arbeitnehmern. Auch das macht sich der späteren Rente bemerkbar, denn diese Differenz wird nicht mehr ausgeglichen.

So entsteht für viele Frauen nach dem Arbeitsleben oft eine größere Rentenlücke. So nennt man die Differenz zwischen dem letzten monatlichen Einkommen und der gesetzlichen Rentenhöhe. Um genau dieses finanzielle Loch zu füllen und den gewohnten Lebensstandard auch im Alter aufrecht zu erhalten, sollten Frauen private Altersvorsorge priorisieren.

Doch: Angesichts der zahlreichen Vorsorgemöglichkeiten fällt es vielen schwer, die richtige Zusatz-Absicherung für den Ruhestand zu wählen. Denn nicht jede private Vorsorge ist auch wirklich für den weiblichen Lebenslauf rund um Kinderbetreuung und schwankende Löhne geeignet.

Das nehmen wir zum Anlass, um Ihnen die finanziellen und privaten Vorsorgemöglichkeiten abseits der gesetzlichen Rentenversicherung vorzustellen.

Option 1: Private Rentenversicherung als Altersvorsorge für Frauen

Die klassische private Rentenversicherung war lange der wichtigste finanzielle Vorsorgepfeiler neben der gesetzlichen Rentenversicherung. Der Grundgedanke: Während des Erwerbslebens sichern Sie sich neben der gesetzlichen Rente zusätzlich privat ab, um im Alter die Lücke zwischen benötigtem Einkommen und der gesetzlich gezahlten Rente ausgleichen zu können.

Bei der klassischen Variante zahlen Sie einen zuvor vereinbarten monatlichen Betrag ein. Dieser wird verzinst und nach der festgelegten Laufzeit an ausgezahlt. Hierbei wissen Sie als Versicherungsnehmerin in der Regel schon bei Vertragsabschluss, welche Mindestrente Sie am Ende der Laufzeit ausgezahlt bekommen. Zudem können mögliche Überschüsse Ihres Versicherers die private Rente erhöhen.

Durch die mitunter eher mittelmäßige Verzinsung der klassischen Variante werden jedoch vor allem die fondsgebundenen Rentenversicherungen immer beliebter. Hierbei wird das eingezahlte Kapital als Geldanlage in Fonds investiert. Doch Vorsicht: Das Anlegen an der Börse erhöht zwar die Renditechancen, ist durch die Schwankungen des Marktes gleichzeitig aber auch mit einem höheren Verlustrisiko verbunden. Hierfür gibt es zwar die Möglichkeit einer garantierten Rentenhöhe – das wiederum lässt jedoch auch die zu erwartende Rendite wieder etwas schrumpfen.

Unabhängig von der Form der privaten Rentenversicherung können Sie zwischen einer einmaligen Kapitalauszahlung und einer lebenslangen monatlichen Rente wählen. Was besser passt, ist individuell verschieden. Sie können sich für eine Auszahlungsform entscheiden, wenn es soweit ist.

Unser Tipp: Sprechen Sie im Zweifel unbedingt mit einem ausgewiesenen Versicherungsprofi. Er oder sie kann Ihnen speziell auf Ihren Bedarf ausgerichtet weiterhelfen.

Ist die private Rentenversicherung als Vorsorge für Frauen geeignet?

Bei der privaten Rentenversicherung legen Sie zum Vertragsabschluss einen festen monatlichen Beitrag fest. Kann man mit einem fixen Mindesteinkommen bis zum Rentenalter rechnen, lässt sich die optimale Beitragshöhe in der Regel relativ einfach bestimmen. Da das Berufsleben vieler Frauen jedoch immer noch von der Kinderbetreuung oder der Pflege von Angehörigen unterbrochen wird, können diese oft nicht mit einem festen Einkommen über mehrere Jahrzehnte planen. Das kann die jahrzehntelange Fortzahlung der festgelegten Beiträge erschweren.

Viele Versicherer bieten jedoch die Möglichkeit, die Beitragszahlungen bei finanziellen Engpässen zu stunden oder zu pausieren. Dafür können je nach Unternehmen verschiedene Voraussetzungen gelten. Schutz. Zum Beispiel kann eine Voraussetzung sein, dass bereits eine bestimmte Mindestsumme angespart wurde.

Doch bevor Sie jetzt etwas Unüberlegtes tun: Die Kündigung einer bereits bestehenden private Rentenversicherung lohnt sich häufig nicht. Denn bei der Rentenversicherung gilt: alte Verträge sind immer besser als neue. Zumindest wenn es um die Rechnungsgrundlagen geht. Diese setzen sich zum einen aus der statistischen Lebenserwartung zusammen – die ja bekanntlich steigt – und zum anderen aus historischen Garantieverzinsungen. Eine geringere statistische Lebenserwartung und eine höhere Verzinsung sind gut für eine höhere Rente. Jedoch sind alte Verträge leider oft nicht so flexibel, wie es die heutigen Rentenversicherungen sind. Ist Ihr bisheriger Vertrag nicht flexibel genug oder Sie sind aus einem anderen Grund nicht zufrieden, empfiehlt es sich ihn mit dem Abschluss einer neuen Rentenversicherung zu ergänzen.

Option 2: Riester-Rente, um die Rentenlücke zu schließen

Die Riester-Rente verbindet die private Altersvorsorge mit einer staatlichen Förderung. Indem Sie mindestens vier Prozent Ihres Brutto-Vorjahreseinkommens in den Riester-Vertrag einzahlen, erhalten Sie die vollen staatlichen Zulagen.

Diese setzen sich aus der Grundzulage in Höhe von 175 Euro pro Jahr sowie einer optionalen Kinderzulage pro Kind und pro Jahr zusammen. Die angesparten Beiträge bekommen Sie dann im Rentenalter in Form einer lebenslangen Rente. Zu Rentenbeginn können Sie sich 30 Prozent des gebildeten Kapitals einmalig auszahlen lassen. Dies reduziert die lebenslange Rente entsprechend. Außerdem: die Riester-Rente kann in die Finanzierung eines Eigenheims mit eingebunden werden.

Übrigens: Obwohl die Riester-Rente grundsätzlich an das rentenversicherungspflichtige Einkommen geknüpft ist, können auch Nicht-Berufstätige und Selbstständige einen Anspruch auf die staatliche Förderung haben. Das gilt beispielsweise für gesetzlich rentenversicherte Mütter und Väter in Elternzeit. Zumindest in den ersten drei Jahren nach der Geburt des Kindes.

Auch nicht-berufstätige und selbstständig tätige Ehe- oder Lebenspartner können die staatlichen Zulagen erhalten. Dabei sind sie jedoch an einige Voraussetzungen gebunden:

- Der berufstätige Partner muss unmittelbar staatlich förderungsberechtigt sein. Darunter fallen beispielsweise gesetzlich rentenversicherungspflichtige Arbeitnehmer und Selbstständige sowie Beamte, Richter und Soldaten.

- Der nicht-berufstätige Partner muss einen eigenen Riester-Vertrag abschließen und 60 Euro jährlich einzahlen, um die volle staatliche Förderung zu erhalten. Das entspricht einem monatlichen Beitrag von fünf Euro.

Ist die Riester-Rente die passende Altersvorsorge für Frauen?

Durch die Orientierung am Einkommen ist die Finanzierung der Riester-Rente wesentlich flexibler als die der privaten Rentenversicherung. Das kommt vor allem Frauen zugute, die nach der Familiengründung nur noch in Teilzeit oder anderen geringfügigen Erwerbsformen beschäftigt sind. Schließlich passt sich der Beitrag dann dem schwankenden Einkommen an.

Zudem kommen durch die Möglichkeit der mittelbaren Förderungsberechtigung auch Frauen nicht zu kurz, die in einer Partnerschaft die Kindererziehung und Haushaltsaufgaben übernehmen. Hierbei erhalten Sie die vollen staatlichen Zuschläge schon bei einem jährlichen (!) Beitrag von 60 Euro, wenn der unmittelbar förderberechtige Ehepartner eine Riester-Rente in der förderoptimierten Höhe von vier Prozent des Brutto-Vorjahreseinkommens bespart.

Letztlich spricht auch die Auszahlung einer lebenslangen Rente gerade bei weiblichen Versicherungsnehmerinnen für den Abschluss eines Riester-Vertrags. Der Grund: Frauen leben im Schnitt fünf Jahre länger als Männer – und beziehen damit auch die monatliche Rente durchschnittlich fünf Jahre länger. Das bedeutet für Freuen eine deutlich bessere Rendite auf die eingezahlten Gesamtbeträge und die Sicherheit, dass ggf. auch nach dem Ableben des Partners Einkünfte bestehen.

Fazit

Diese drei Faktoren machen die Riester-Rente zu einem echten Hoffnungsträger für die weibliche Altersvorsorge.

Option 3: Als Frau mit der Rürup-Rente vorsorgen

Die Rürup-Rente gehört – wie die Riester-Rente – zu den staatlich geförderten Vorsorgemöglichkeiten. Für viele Selbstständige stellt der Rürup-Vertrag die Basisvorsorge für das Rentenalter dar. Denn für sie besteht keine Verpflichtung, in die gesetzliche Rentenversicherung einzuzahlen. Zudem sind Selbstständige und Freelancer nur in den seltensten Fällen im Rahmen der Riester-Rente förderungsberechtigt.

Doch auch für Gutverdiener dient die Rürup-Rente in manchen Fällen als zweites Vorsorge-Standbein neben der gesetzlichen Rentenversicherung. Denn durch die steuerliche Förderung von Rürup-Verträgen können Beiträge als Sonderausgaben von der Steuer abgesetzt werden. Im Jahr 2025 können hierbei bis zu 100 Prozent steuerlich geltend gemacht werden – gedeckelt bei einem jährlichen Höchstbetrag von 29.344 EUR. Für Verheiratete und eingetragene Lebenspartner liegt der Betrag bei 58.688 EUR (Stand 2025).

Ist die Rürup-Rente eine geeignete private Altersvorsorge für Frauen?

Bei der Rürup-Rente gilt der Grundsatz: Je mehr Frau (oder Mann) verdient, desto mehr kann von der Steuer abgesetzt werden. Bei geringen Beiträgen lohnen sich die steuerlichen Vorteile somit deutlich weniger als bei hohen Summen. Tatsächlich verspricht eine Riester-Rente im „niedrigeren“ Bereich meist mehr Rendite.

Das bedeutet: Wenn die Rürup-Rente also nicht als Basisvorsorge im Rahmen der Selbstständigkeit fungiert, ist Sie eher für Gutverdiener geeignet – das gilt natürlich sowohl für Frauen als auch für Männer. Und schon schlägt wieder die Statistik zu: Da das weibliche Erwerbsleben deutlich stärker von Teilzeitstellen, geringem Einkommen und Berufspausen geprägt ist, stellt die Rürup- bzw. Basisrente wie die Basisrente Blue Invest für einige Frauen eher nicht die erste Vorsorge-Wahl dar.

Option 4: Die betriebliche Rente als Altersvorsorge für Frauen

Mit der betrieblichen Altersvorsorge können Angestellte, ganz gleich ob Frau oder Mann, unter Mitwirkung Ihres Arbeitgebers für das Rentenalter vorsorgen. Hierbei stehen zwei Varianten zur Auswahl:

- Variante 1: Direktzusage

Der Arbeitgeber finanziert die betriebliche Altersvorsorge vollständig. Das Gehalt der Arbeitnehmerin bleibt von dieser Art der privaten Altersvorsorge unberührt. Ob Ihr Arbeitgeber diese Variante der privaten Vorsorge anbietet, ist diesem jedoch selbst überlassen. - Variante 2: Entgeltumwandlung

Arbeitnehmer zahlen einen Anteil Ihres Bruttogehalts in die betriebliche Altersvorsorge ein. Für monatliche Beiträge bis zu einem bestimmten Betrag fallen hierbei keine Steuern an. Außerdem steuert der Arbeitgeber verpflichtend mindestens 15 Prozent aus eigener Tasche zur betrieblichen Altersvorsorge bei. Dabei gilt: Je mehr dieser hinzugibt, desto besser!

Der Haken: Immer weniger Arbeitnehmer oder Arbeitnehmerinnen bleiben heute ein ganzes Leben lang im gleichen Arbeitsverhältnis. Während Beiträge aus einer Entgeltumwandlung bei einem Arbeitgeberwechsel nicht verfallen können, hängt das bei einer alleinigen Finanzierung durch den Arbeitgeber vom Alter des Arbeitnehmers sowie der Dauer des Arbeitsverhältnisses ab. Ihr Anspruch auf die Betriebsrente ist seit dem 1.Januar 2018 unverfallbar, wenn Sie mindestens 21 Jahre alt sind und mindestens drei Jahre im Unternehmen waren. Für Zusagen vor 2018 gelten verschiedene Übergangsregeln.

Ist die betriebliche Altersvorsorge für Frauen eine passende Ergänzung zur gesetzlichen Rente?

Das Berufsleben vieler Frauen ist aufgrund von Kindererziehung, Haushalts- oder Pflegetätigkeiten noch immer stärker von beruflichen “Lücken” geprägt als das bei Männern der Fall ist. Arbeitnehmer profitieren von der betrieblichen Altersvorsorge aber ganz besonders, wenn sie über einen längeren Zeitraum bei einem Arbeitgeber tätig sind. Deshalb kann es sein, dass eine andere Form der Altersvorsorge sinnvoller ist. Am besten lassen Sie sich hierzu von einem Experten oder einer Expertin beraten.

Das gilt vor allem für die Entgeltumwandlung. Denn Verträge zur Betriebsrente beim alten Arbeitgeber können nicht immer auf Verträge bei neuen Arbeitgebern übertragen werden. Falls doch, gehen mit der Übertragung der angesparten Rente in der Regel auch noch Übertragungskosten einher. Die Alternative, den Vertrag des jeweiligen Arbeitgebers ruhen zu lassen, führt am Ende des Arbeitslebens zu vielen Einzelverträgen mit geringen Summen.

Der durch häufige Arbeitgeberwechsel entstehende Aufwand lohnt sich deshalb meist nur, wenn dieser einen hohen Prozentsatz – wie etwa 30 Prozent der von Ihnen eingezahlten Rente – zum Vertrag hinzugibt.

Aber: Einer Direktzusage zur Förderung durch den Arbeitgeber sollten Sie hingegen in jedem Fall zustimmen! Schließlich können Sie so für das Rentenalter vorsorgen, ohne selbst einzahlen zu müssen. Das ist angesichts der oft geringen gesetzlichen Rente für jede Frau eine willkommene Möglichkeit.

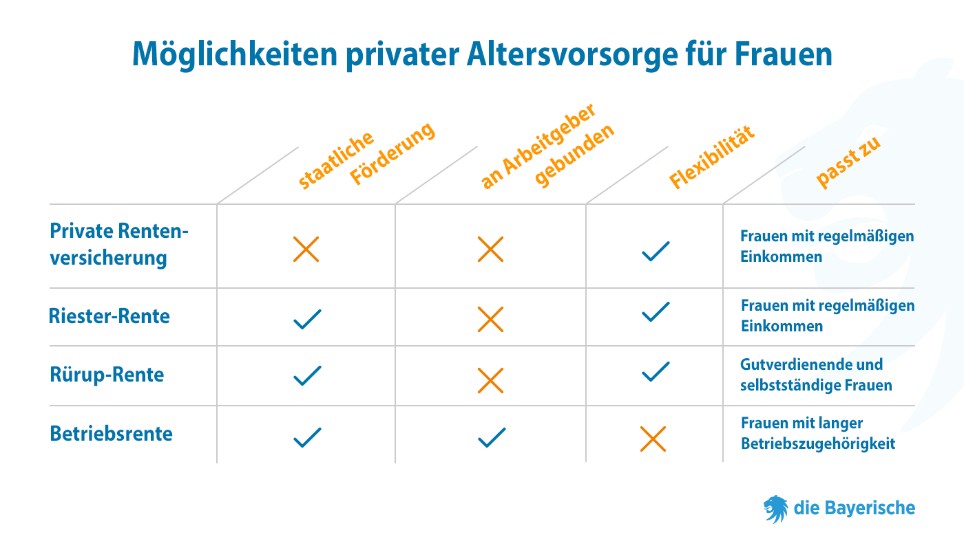

Welche private Altersvorsorge passt als Frau zu mir?

Die Möglichkeiten zur privaten Absicherung sind genauso individuell wie die weiblichen Lebensläufe. Das bedeutet, dass es die ideale Altersvorsorge für Frauen nicht gibt – jedenfalls nicht pauschal. Mithilfe unserer Grafik können Sie jedoch abwägen, welche Absicherung am besten zu Ihrer Situation passt.