Ratgeber

Rentenpunkte berechnen: Entgeltpunkte aus Minijobs für die Rente?

Was sind Rentenpunkte und wofür gibt es sie? Warum schon Schüler, Schülerinnen und Studierende Rentenpunkte im Minijob sammeln sollten.

Rentenpunkte: So sammelt man Entgeltpunkte für die Rente

Schulabschluss, Ausbildung oder Studium und die berufliche Karriere danach sind Dinge, mit denen sich viele von uns relativ früh beschäftigen – mehr oder weniger.

Doch wer denkt schon im jungen Jahren ernsthaft (oder gerne) über seinen aktuellen Rentenwert, den eigenen Zugangsfaktor oder die spätere Rente nach?

Und das, obwohl eine gute private Altersvorsorge heute so wichtig wie nie zuvor ist. Denn: Die Zahl der Einzahler in die gesetzliche Rentenversicherung sinkt – während immer mehr Rentner und Rentnerinnen ihre Ansprüche auf monatliche Altersrente geltend machen. Wer einer Altersarmut entgehen möchte, sollte sich darum schon in der Jugend rechtzeitig rund um die eigene Altersvorsorge kümmern. Defizite bei der Altersvorsorge lassen sich auf der Zielgeraden zur Altersrente nämlich nur schwer kompensieren. In der Regel lohnt sich, früh anzufangen, selbst wenn der monatliche Beitrag zunächst noch gering sein sollte. Dies verdanken wir dem Zinseszinseffekt. Dazu später mehr.

Was das nun alles mit Rentenpunkten zu tun hat? Eine ganze Menge. Denn mit jeder sozialversicherungspflichtigen Beschäftigung sammeln wir Punkte und Zeiten, die sich spätestens beim Erreichen des Renteneintrittsalters als wertvoll erweisen dürften – zumindest für Angestellte. Wir verraten deshalb auch, wie man schon in jungen Jahren den Grundstein für einen finanziell abgesicherten Lebensabend legen kann – und was das mit den Rentenpunkten zu tun hat.

Rentenpunkte und/oder Entgeltpunkte: Was ist das?

Das Rentensystem in Deutschland basiert grundsätzlich auf Rentenpunkten, gelegentlich auch Entgeltpunkte genannt. Wie viele Rentenpunkte versicherungspflichtige Erwerbstätige im Jahr sammeln, hängt dabei vom jeweils verdienten Einkommen ab. Als Basis für die Berechnung wird pro Jahr ein bundesweites Durchschnittsentgelt ermittelt.

Das bedeutet: Würde das eigene Jahreseinkommen exakt dem Durchschnitt entsprechen, bekäme das eigene Rentenkonto für dieses Jahr einen Entgeltpunkt gutgeschrieben. Liegt das Einkommen unter dem Durchschnittsentgelt oder (bis zur maximalen Beitragsbemessungsgrenze) darüber, werden die Rentenpunkte entsprechend anteilig vergeben. Das heißt konkret: Liegt das aktuelle Durchschnittseinkommen etwa bei 45.000 Euro im Jahr und Sie verdienen dasselbe Arbeitsentgelt, gibt es einen Rentenpunkt. Verdienen Sie dagegen 22.500 Euro, wird Ihnen nur eine halber Rentenpunkt gutgeschrieben.

So werden Rentenpunkte berechnet

Basierend auf den angesammelten Rentenpunkten wird im Alter dann von der Rentenversicherung Ihr festzusetzender Rentenbezug mittels der so genannten Rentenformel berechnet. Dabei werden die Rentenpunkte mit dem aktuellen Rentenwert multipliziert. Dieser Wert wird jährlich angepasst. Mit der Rentenanpassung zum ersten 1. Juli 2024 ist dieser Wert bundeslandübergreifend einheitlich.

Die eigene Rente mit Entgeltpunkten berechnen

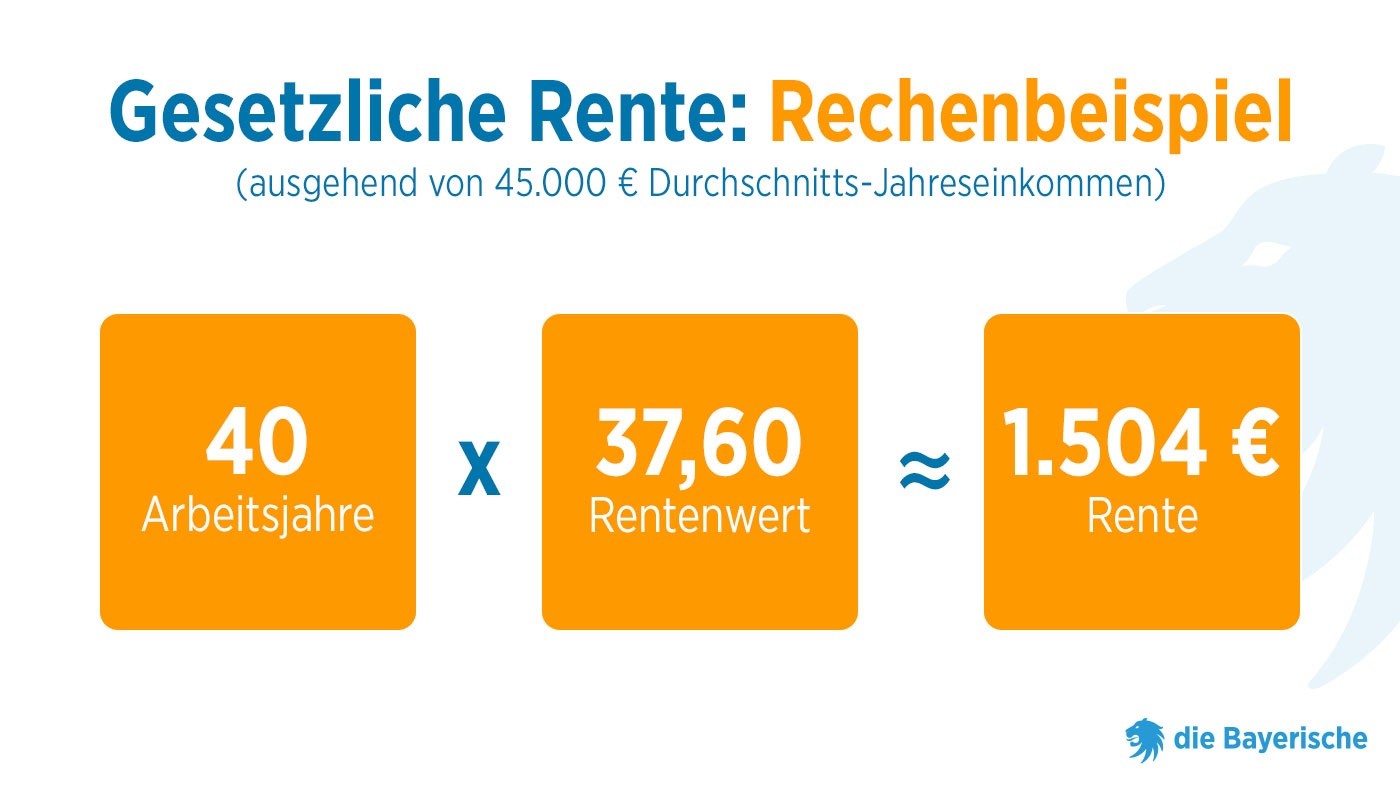

Für 2024 gilt ein gesetzlicher Rentenwert von 37,60 EUR. Nehmen wir an, dass ein Arbeitnehmer mit 25 Jahren ins Berufsleben eingestiegen ist und bis zum Erreichen des Renteneintrittsalters (67 Jahre) gearbeitet hat. Zur Vereinfachung hat er bei dieser Rentenberechnung 40 Jahre lang exakt das exemplarischen Durchschnittsverdienst von 45.000 Euro erreicht und sich folglich 40 Rentenpunkte gesammelt. Seine Rente würde in diesem Fall knapp 1.504 EUR betragen.

Bei dieser beispielhaften Berechnung wurden Durchschnittswerte herangezogen. Nachdem die meisten von uns jedoch nicht mit ein und demselben Gehalt beim gleichen Arbeitgeber ein ganzes Leben lang arbeiten, ist eine exakte Berechnung durch die Arbeitnehmenden in der Realität deutlich komplizierter.

Rechenbeispiel zur gesetzlichen Rente bei 40 Rentenpunkten

Rente selbst in die Hand nehmen: Der Staat unterstützt

Mit modernen Konzepten wie der Basis-Rente haben Sie zum Glück die Möglichkeit, Ihren finanziellen Spielraum nach Rentenbeginn deutlich zu erhöhen. Gleichzeitig können Sie Beiträge zur Basis-Rente direkt steuerlich geltend machen. Über weitere Vorteile informieren wir Sie gerne auf unserer Themenseite zur Rürup- bzw. Basisrente. Wir beraten Sie auch gern persönlich.

Immer später in Rente: Der Nachteil des demographischen Wandels

Grundsätzlich gilt: Um überhaupt eine die Regelaltersrente von der Rentenversicherung zu erhalten, müssen Arbeitnehmer und Arbeitnehmerinnen mindestens fünf Jahre in die gesetzliche Rentenversicherung eingezahlt haben. Die Deutsche Rentenversicherung spricht hier etwas kryptisch von “Wartezeit”. Immerhin werden dabei aber auch Faktoren wie Kindererziehungszeiten und die Dauer eines (Erst-)Studiums von bis zu acht Jahren angerechnet.

Anrechnungszeiten als Joker für die Rente

Diese Anrechenbarkeit von Erziehungs- und Ausbildungszeiten kann vor allem für Selbstständige ein wichtiger Aspekt sein: Haben diese beispielsweise vor der Selbstständigkeit aufgrund einer Ausbildung oder eines Nebenjobs Beiträge geleistet, könnten sie daraus womöglich (noch) keinen Anspruch auf staatliche Rentenzahlung besitzen. Denn: Werden die fünf Jahre Wartezeit nicht erreicht, entstehen keine Ansprüche auf eine Regelaltersrente. Kommen jedoch Anrechnungszeiten dazu, können viele Betroffene die Fünf-Jahres-Schwelle doch noch erreichen – und sind damit doch bezugsberechtigt.

Neben Rentenpunkten wichtig: Renteneintrittsalter

Zusätzlich zur Einzahlungsdauer muss als weiterer Zugangsfaktor für einen Rentenanspruch ohne Abschläge auch die Regelaltersgrenze erreicht sein. Diese bemisst sich aktuell wie folgt:

- Ab den Jahrgängen 1947 bis zu 1958 wird die Regelaltersgrenze für den Rentenbeginn ausgehend von 65 Jahren für den Jahrgang 1946 jährlich um einen Monat nach oben gesetzt. Wer beispielsweise 1958 geboren wurde, kann daher erst mit 66 Jahren ohne Abschläge in der Rentenberechnung in Rente gehen.

- Ab dem Jahrgang 1959 bis 1964 wird die Altersgrenze für die gesetzliche Rentenversicherung dann schon in Zwei-Monats-Schritten nach oben gesetzt. Das heißt: Arbeitnehmer bzw. Arbeitnehmerinnen, die nur ein Jahr später (also 1959) geboren sind, können erst mit 66 Jahren und zwei Monaten ohne Abzüge in Rente gehen.

Für alle ab dem Jahrgang 1964 liegt das Renteneintrittsalter dann bei 67 Jahren. Wer früher in Rente gehen möchte, muss mit Abzügen bei der gesetzlichen Altersrente rechnen.

Ein Rentenbezug vor Erreichen des Renteneintrittsalters ist unter bestimmten Voraussetzungen möglich. Doch zunächst müssen mindestens 35 Beitragsjahre erreicht werden. Für jedes Jahr vor dem regulären Renteneintritt wird ein Rentenabzug in Höhe von 3,6 Prozent berechnet. Eine angesparte Rente von 1.000 Euro würde also bei einem um zwei Jahre vorgezogenen Renteneintritt nicht nur frühzeitig stagnieren, sondern sich auf 929 Euro reduzieren.

die Bayerische Experten-Tipp

Interessant für besonders langjährig Versicherte: Wurde mindestens 45 Jahre lang eingezahlt, sinkt das Renteneintrittsalter um zwei Jahre. Anstatt beispielsweise erst mit 67 Jahren in Rente zu gehen, darf man dann bereits mit 65 Jahren seinen Lebensabend genießen. Selbst ein geringer Nebenverdienst im Studium oder das Austragen von Zeitungen als Teenager kann sich auch deshalb später einmal in echter Lebenszeit auszahlen.

Rentenversicherung im Wandel: So trifft es Arbeitnehmer

Leider müssen jüngere Jahrgänge wohl auch für die Zukunft damit rechnen, dass es zu weiteren Anhebungen des Renteneintrittsalters und steigenden Rentenbeiträgen kommt. Denn der demographische Wandel als einer der bestimmenden Faktoren ist anders wohl kaum zu kompensieren. Und: Ganz nüchtern betrachtet trifft dieser Umstand jeden Arbeitnehmer und jede Arbeitnehmerin gleich doppelt: Denn wer ein Jahr länger arbeiten muss, bezieht nicht nur ein Jahr weniger Bezüge. Man zahlt zugleich auch noch ein Jahr länger in die gesetzliche Rente ein.

Allerdings führen Fortschritte in der Medizin auch dazu, dass Menschen im Durchschnitt bis in ein höheres Alter belastbar sind. Auch dieser Umstand wird deshalb bei der kontinuierlichen Anhebung des Renteneintrittsalters berücksichtigt. Der berufliche Ruhestand ist also ein langfristiges Ziel, das speziell für jüngere Generationen zunehmend weiter in die Ferne rückt.

Gut zu wissen

Durch Pflichtbeiträge aus einem Nebenjob und freiwillige Beiträge während der Schulzeit oder des Studiums baut man bereits rentensteigernde Ansprüche auf und kann damit früher abschlagsfrei in Rente gehen.

Minijobs und Rentenpunkte: Schon früh die Rentenversicherung im Blick

Zwar führt der geringfügige Verdienst im Studium oder während der Schulzeit nur zu einem überschaubaren Zuwachs an Renten- und Entgeltpunkten. Doch: Am Ende zählt womöglich jeder Monat, um eine bestmögliche Rente herauszubekommen. Wer beispielsweise erst mit Mitte 20 ins Berufsleben eintritt – und dennoch mit 67 Jahren abzugsfrei in Rente gehen möchte – sollte sich folglich um eine (kleinere) sozialversicherungspflichtige Beschäftigung parallel zum Studium oder sogar schon in der Schulzeit bemühen.

Was müssen Schüler und Studenten mit Minijob beim Sammeln von Rentenpunkten beachten?

Wer als Schüler oder Studentin beispielsweise Tätigkeiten wie Kellern oder Zeitungsaustragen nachgeht, zahlt ab der 538-Euro-Minijob-Grenze Beiträge zur Kranken-, Arbeitslosen- und Pflegeversicherung. Wer weniger verdient, kann sich freiwillig dafür entscheiden.

Da besonders in jungen Jahren jeder Euro mehr schön zu haben ist, lassen sich viele von einer Einzahlung in die Rentenkasse befreien. Weil hierdurch aber Versicherungszeiten verloren gehen, sollte das gut überlegt sein. Denn: Es sind nur 3,6 Prozent, die man selbst an die Rentenkasse abführt, während der Arbeitgeber pauschal 15 Prozent leistet.

Was das Sammeln von Rentenpunkten im Minijob bringt

Das Sammeln von Rentenpunkten im Minijob hat einen klaren Vorteil: Wenn ein Schüler oder eine Studentin ein Jahr in die gesetzliche Rentenversicherung einzahlt, bringt ihm oder ihr das ein Versicherungsjahr ein. Egal, wie hoch der Verdienst war. Und das ist wichtig, da man für die abschlagsfreie Rente mindestens 35 Jahre Beitragszeit braucht. Alles andere bedeutet eine Kürzung der Bezüge oder Arbeit bis über das 67. Lebensjahr hinaus. Gerade Langzeitstudierende sollten das beachten. Denn selbst für den Fall, dass das Renteneintrittsalter oder die Beitragszeit noch weiter hochgesetzt werden, kann das helfen. Die bereits geleisteten Beitragsjahre kann Ihnen schließlich keiner mehr nehmen.

Unser Tipp: Auch Schülerinnen und Studenten sollten beim nächsten Mini-Arbeitsvertrag in Erwägung ziehen, freiwillige Beiträge an die Rentenversicherung abzuführen.

In der Schulzeit verpasste Einzahlung nachholen

Bis zum 45. Lebensjahr kann man freiwillige Beiträge für Schulausbildungszeiten nachzahlen. Wichtig ist, dass in diesen Schulzeiten ab dem 16. Lebensjahr keine Beiträge geleistet wurden und diese nicht als Anrechnungszeiten gelten. Die Höhe der Nachzahlung ist dabei variabel. So kann sie konkret darauf angepasst werden, eine bestimmte Wartezeit zu erfüllen oder den Rentenanspruch zu erhöhen.